空き家を損せずに売る方法(特別控除)

日本は空き家が増え続けています。相続登記の義務化など、規制を強化する部分もありながら、相続不動産の国庫帰属制度などと合わせて、売却時の税制特例なども設けられています。

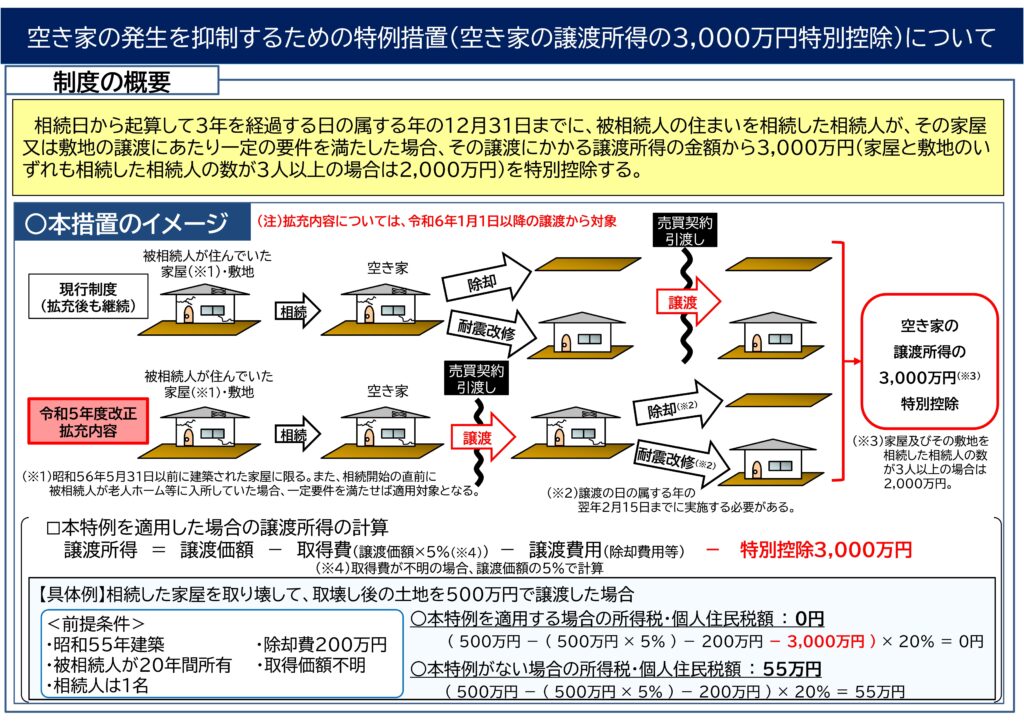

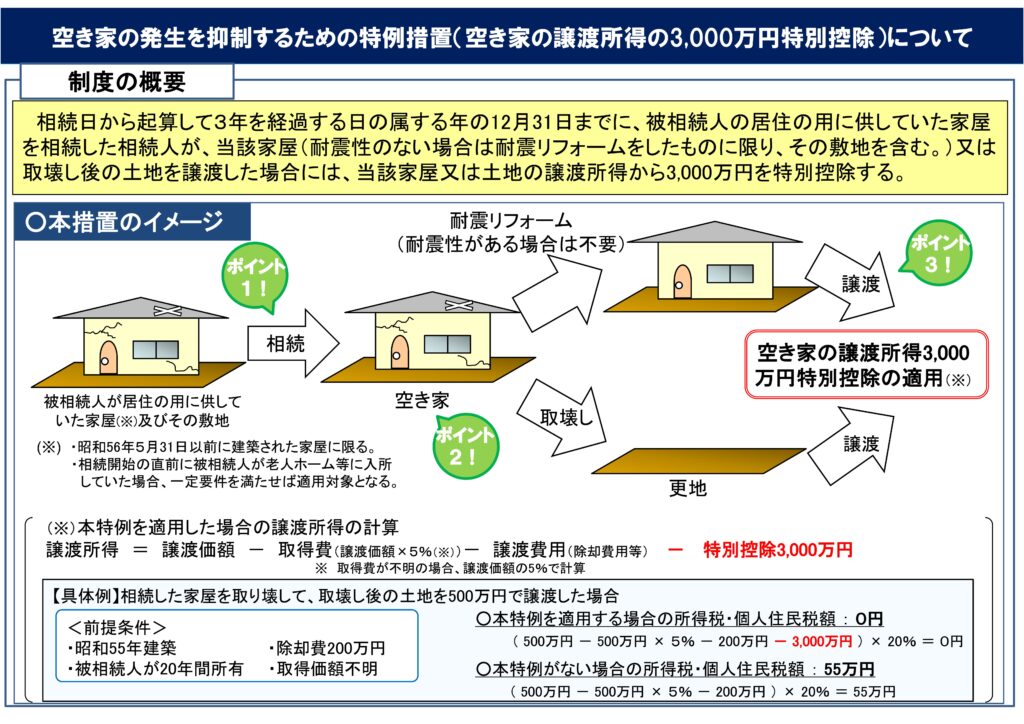

それが、空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)です。

税金は利益が出たときに課税義務が発生します。

この制度は、不動産が売れたときの譲渡所得から3000万円までが特別控除されます。

誰にとっても大きなメリットがあります。

目次

対象不動産【令和6年1月1日以降の譲渡】の場合

対象不動産【令和5年12月31日以前の譲渡】の場合

適用を受けるためのコツ

行政窓口に事前相談を行うことです

国としては空き家を減らすための措置として制度を設けていますが、なんでもかんでもスルーパスにしてしまうわけにはいきません。

上記の通り、年次ごとなどに細かく適用条件が異なっています。今後も変わる可能性もあります。

基本的な流れとしては相続した自宅は適用されるはずなのでまずは、あなたの不動産が適用されるか否かを確認しましょう。

行政窓口(福島県)

郡山市 建設部 住宅政策課

いわき市 住まい政策課 空き家対策係

会津若松市 市民部危機管理課

その他、対象地の市町村名と“空き家の発生を抑制するための特例措置”を検査すれば、申請窓口が出てきますので、そちらでご確認ください。

被相続人居住用家屋等確認書を取得したら確定申告時に提出

確定申告は毎年時期が決まっています。

1月1日~12月31日までに売却された場合には翌年の2月16日~3月15日に確定申告を行い、その時に取得できた被相続人居住用家屋等確認書を提出します。

基本的に自力による方法をご説明していますが、そもそもの被相続人居住用家屋等確認書は、売却を依頼する宅建業者や行政書士、司法書士さんに相談してみてもいいかもしれません。どうあれ、提出後一瞬で発行されるものではありません。

申請から約10日ほどかかるため、事前相談→売却完了→即本申請を行い、確定申告に余裕を持たれることをおススメします。

確定申告が不慣れな場合には、有償であったとしても税理士さんに委託されましたら楽に確定申告できるかもしれません。

自己居住用財産を譲渡した場合の3000万円特別控除

上記の制度と何が違うんですか?ということですが、こちらはマイホーム特例とも呼ばれるもので、所有期間など無関係に、譲渡所得から最高3,000万円まで控除ができる特例です。

この譲渡所得の考え方ですが、取得費≦売却価格だった場合の所得額になります。

2000万円で購入した土地建物を2000万円で売れた場合には本来、譲渡所得がゼロということになりますが、

取得費の根拠となるものを提示する必要があります。

取得費には、売った土地や建物の購入代金、建築代金、購入手数料のほか設備費や改良費なども含まれます。

なお、建物の取得費は、購入代金または建築代金などの合計額から所有期間中の減価償却費相当額を差し引いた金額となります。

その他の取得費

(1)土地や建物を購入(贈与、相続または遺贈による取得も含みます。)したときに納めた登録免許税(登記費用も含みます。)、不動産取得税、特別土地保有税(取得分)、印紙税※なお、業務の用に供される資産の場合には、これらの税金は取得費に含まれません。

(2)借主がいる土地や建物を購入するときに、借主を立ち退かせるために支払った立退料

(3)土地の埋立てや土盛り、地ならしをするために支払った造成費用

(4)土地の取得に際して支払った土地の測量費

(5)所有権などを確保するために要した訴訟費用※これは、例えば所有者について争いのある土地を購入した後、紛争を解決して土地を自分のものにした場合に、それまでにかかった訴訟費用のことをいいます。なお、相続財産である土地を遺産分割するためにかかった訴訟費用等は、取得費になりません。

(6)建物付の土地を購入して、その後おおむね1年以内に建物を取り壊すなど、当初から土地の利用が目的であったと認められる場合の建物の購入代金や取壊しの費用

(7)土地や建物を購入するために借り入れた資金の利子のうち、その土地や建物を実際に使用開始する日までの期間に対応する部分の利子

(8)既に締結されている土地などの購入契約を解除して、他の物件を取得することとした場合に支出する違約金

国税庁HPより

端的にまとめますと、土地を買ったときの契約書や領収書など証明できるものが最大の取得費です。

ただ、なかなかそれが残っていないケースが多いためこのような特別控除が存在しています。

あまり知られていない強いメリット

これを出さないとどうなるのか?ですが、

譲渡益があるにも関わらず確定申告をしない場合、「無申告加算税」というペナルティがあります。

各年分の無申告加算税は、原則として、納付すべき税額に対して、50万円までの部分は15パーセント、50万円を超える部分は20パーセントの割合を乗じて計算した金額となります。(国税庁HP)

何よりも、多くの方が知らなそうなことが…

介護保険サービス負担割合が1年間高くなる可能性が高い

ということです。

逆にこちらをしっかり提出しますと、介護保険サービス負担割合を高くせずに済みます。

介護保険のサービス負担割合は、前年1月~12月までの年金収入等に応じて決定されます。

不動産を売却したときに、取得費以上に金額が大きくなると、収入扱いになります。

そこで、自己居住用財産を譲渡した場合の3000万円特別控除(マイホーム特例)を確定申告時に行えば、介護保険サービス負担割合の上昇を抑えることができます。

そもそも施設などに入るタイミングで、使われていない自宅を売却するのは、本人様の年金収入等では施設の入居費用がまかないきれない場合などのこともあります。

入浴介助や掃除、ヘルパー、デイサービスなど、在宅中でも必要だった介護サービスを入所後も使う方がほとんどであり、全く同じサービスを受けても、2割負担は1割負担時の2倍、3割負担は3倍になってしまいます。

つまり、お金のために自宅を売却しているのに、サービス料金が上がってしまいます。

特別に、介護サービスの負担割合決定時の所得から除外できるものがこれらです。

保険料段階の判定に、現行の合計所得金額等から、租税特別措置法(昭和 32 年法律第 26 号)に規定される長期譲渡所得又は短期譲渡所得に係る特別控除額(※)を控

除して得た額を用いることとする。

※ 具体的には、以下の(1)~(7)となる。

(1) 収容交換等のために土地等を譲渡した場合の 5,000 万円(最大)

(2) 特定土地区画整理事業や被災地の防災集団移転促進事業等のために土地等を譲渡した場合の

2,000 万円(最大)

(3) 特定住宅地造成事業等のために土地等を譲渡した場合の 1,500 万円(最大)

(4) 農地保有の合理化等のために農地等を売却した場合の 800 万円(最大)

(5) 居住用財産を譲渡した場合の 3,000 万円(最大)

(6) 特定の土地(平成 21 年及び平成 22 年に取得した土地等であって所有期間が5年を超えるも

の)を譲渡した場合の 1,000 万円(最大)

(7) 上記の1~6のうち2つ以上の適用を受ける場合の最高限度額 5,000 万円(最大)

厚生労働省『介護保険法施行令の一部を改正する政令の公布について』より

空気を読んで、勝手に適用されることは基本的にありません。確定申告時にマイホーム特例の届出を行って初めて適用されます。

施設入居後に自宅を売却する場合には、せっかくなので、こちらの手続きを行う前提で話を進められることをオススメいたします。

お手間でも、この特例を使うことにより、介護保険サービス負担割合の上昇を抑制できます。

まとめ

相続によって譲り受けた自宅不動産の売却は空き家の発生を抑制するための特例措置(窓口各市町村長)を使い

施設入居等の原因により空き家を売却する場合には自己居住用財産を譲渡した場合の3000万円特別控除(窓口各税務署)を使いましょう。

いずれにせよ、売却決定時の翌年2月16日~3月15日の確定申告が必要になります。

また、それぞれ自宅を離れてから3年以内などの規定や、細かい条件などが年次によって変わってもきます。

マイホームを売る経験は人生で何度もすることではありません。

国としては特別な制度を設けてくれています。それぞれの適用の可能性を把握しながら、損をせずに売却なさってください。